<連載① 第4回>

10年で1000万円貯める!具体的にやるべき3つのステップとは?

前回の記事「預貯金では「お金が減る」可能性も!? 貯蓄と投資の明確な違いとは」では、預貯金ではお金が目減りしてしまう可能性があること、そして「長期投資」「分散投資」「積立投資」の3つの投資をすべて行うことで投資の値動きとうまくつき合えることをお話しいたしました。

では、どんな投資をすればいいのでしょうか? 今回は、投資をするときにやるべきことを、順を追って具体的に紹介します。

ステップ1:自分の「リスク許容度」を知ろう

投資先を選ぶときにまず大切なのは、自分の取れるリスクを見極めることです。

投資の世界の「リスク」とは、「危険性」ではなく、「リターン(損益)のブレ幅」です。リスクとリターンには表裏一体の関係があります。つまり、リスクが大きいほど、大きく儲かる可能性も損する可能性も出てくることになります。

自分がどのくらい損に耐えられるかの度合いを「リスク許容度」といいます。 リスク許容度は一般的に、収入・資産・年齢・運用期間・投資経験などによって変わります。

たとえば、年収300万円の人が100万円投資するといったら、相当な負担でしょう。しかし、もしこれが年収3000万円の人だったら、さほど負担に感じないかもしれません。このとき、年収300万円の人のリスク許容度は低く、年収3000万円の人のリスク許容度は高いといえます。同様に、年齢が高いほど、運用期間が短いほど、投資経験が少ないほど、リスク許容度は低いとされます。

とはいえ、リスクの高い商品には魅力があるのも事実。せっかく投資で増やしたいと思ったのであれば、攻めの姿勢で臨むのもいいと思います。

ステップ2:目標金額と投資期間から投資金額を計算しよう

次に考えるべきなのが、投資の目標金額と投資期間です。

お金をなんのために、いつまでに、いくら貯めたいのでしょうか。住居費・教育費・老後費用でもいいですし、「○○が欲しい」「旅行に行きたい」などでも結構です。それにかかる金額を目標にしましょう。

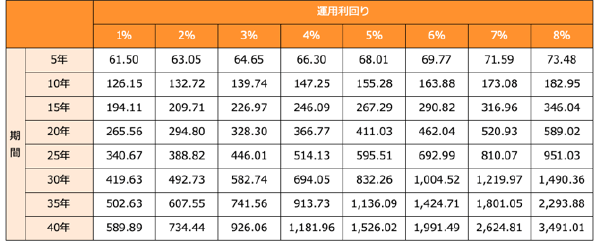

目標金額と投資期間が決まったら、どのくらいの投資金額・運用利回りでその目標金額が達成できるのかがわかります。簡単に計算するための速算表を紹介します。

今回は「10年で1000万円貯める方法は?」なので、これを例に速算表の見方を紹介します。

「10年で1000万円」を貯金だけで達成するには、毎月約8万4000円ずつ貯めればいいのですが、これは相当ハードルが高いですね。ですから、投資で増やすことにします。

仮に10年で運用利回りが4%にできた場合、必要になる月々の投資金額は、目標金額をこの表の「10年」と「4%」が合わさったところにある数値(147.25)で割った金額(税金は考慮せず)になります。つまり、

1000万円÷47.25=約6万8000円

です。月約6万8000円ずつ10年間投資して、運用利回りが4%ならば、目標金額の1000万円に到達する、というわけです。 これが厳しいなら、運用利回りを8%にしてみましょう。上と同様、10年・8%の値は「182.95」ですから、

1000万円÷182.95=約5万4700円

です。貯金だけで貯めるよりも3万円近く少なくて済むことになります。

もっとも、運用利回り8%はリスクとリターンには表裏一体の関係でいうと大きく儲かる可能性も損する可能性もありますし、毎月5万円を投資にまわすことが厳しい方も多いでしょう。その場合は、期間をのばしたり、目標金額を変更したりして調整していきます。

ステップ3:目標金額を達成できるポートフォリオを作ろう

株式投資、投資信託、債券、不動産、外貨…。投資先はいろいろあります。そして投資先ごとに、リスクは異なります。

できるだけ儲けたいからとハイリスクな投資ばかりするようでは、リスクが大きくなりすぎてしまいます。もちろん、思惑どおり値上がりすればいいのですが、ほぼ運頼みになることが多いのが現実です。結果、ギャンブルのようになってしまいます。

そこで考えておきたいのが、ポートフォリオです。ポートフォリオとは、「保有資産の組み合わせ」のこと。投資をする際は、自分に合ったポートフォリオをつくることが大切です。なぜなら、ポートフォリオの組み合わせ次第で、ローリスクにもハイリスクにもなり、期待できるリターンも異なるためです。

ここで、先述したリスク許容度や目標金額が大切になってきます。自分のリスク許容度を踏まえた上で、目標金額を達成できるポートフォリオを作っていきます。投資先によって、値動きはガラっと変わります。異なる値動きをする資産を組み合わせることによって、分散投資の効果がさらに高まる期待ができるのです。

守りながら増やす…コアサテライト戦略とは?

投資をはじめるからといって、資産すべてを投資するわけではありません。自分の資産全体のポートフォリオも考えておく必要があります。

資産全体のポートフォリオを考える際におすすめしているのが「コアサテライト戦略」です。コアサテライト戦略は、運用資産全体を「コア」と「サテライト」に分け、それぞれの運用商品を変える戦略です。

コアは、価格変動の少ない安定的な商品で構成します。現金、普通預金、定期預金、個人向け国債などが該当します。これらが資産の7割〜9割になるようにします。

一方のサテライトは、利益を狙う商品で構成します。国内外の株式、FX(外国為替証拠金取引)などが主役になるでしょう。コアで堅実運用しているので、サテライトではリスクを取ってお金を増やしたり、投資を楽しんたりしても大丈夫。サテライト資産の目安は1割〜3割がよいでしょう。

こうすることで、コア部分で安定運用をしながら、サテライト部分で大きく増やすことが期待できます。

投資でお金を増やすためにすることを具体的に紹介してきました。 自分のリスクを知り、目標金額と投資期間を考え、それを達成するポートフォリオを組んでいきます。「10年で1000万円はなかなか厳しい」と思った方でも大丈夫。きちんと考えて投資を行うことで、お金は堅実に増えていくでしょう。

【次の連載記事】<連載① 第5回>手取り給料25万円からの家計戦略…お金が貯まる「理想の支出割合」とは?

【前の連載記事】<連載① 第3回>預貯金では「お金が減る」可能性も!? 貯蓄と投資の明確な違いとは>

頼藤 太希

(株)Money&You代表取締役/マネーコンサルタント

慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に(株)Money&Youを創業し、現職へ。女性のための、一生涯の「お金の相談パートナー」が見つかる場『FP Cafe』を運営。メディアなどで投資に関するコラム執筆、書籍の執筆・監修、講演など日本人のマネーリテラシー向上に努めている。著書は「やってみたらこんなにおトク! 税制優遇のおいしいいただき方」(きんざい)、「税金を減らしてお金持ちになるすごい!方法」(河出書房新社)など多数。日本証券アナリスト協会検定会員。ファイナンシャルプランナー(AFP)。

twitter→@yorifujitaiki